こんにちは。司法書士法人リーガル・フェイスです。

今回は、「遺贈」についてご説明します。

一般的にあまり聞き馴染みのある言葉ではないと感じる方も多いと思いますので、取りあげてみました。

目次

1.遺贈とは

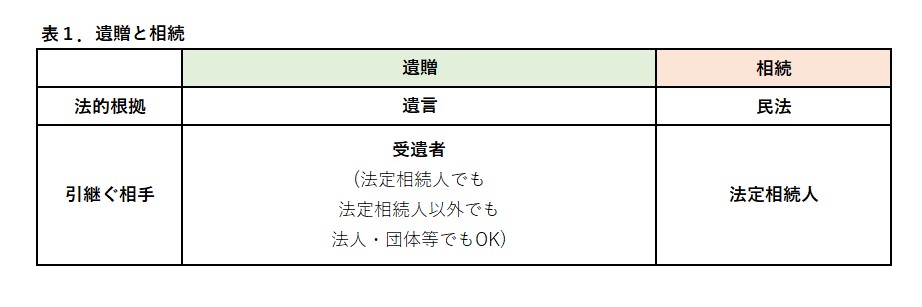

「遺贈」とは、生前に遺言書を書くことにより、自分の死亡時に自身の遺産を特定の誰かに引き継がせる処分行為です。

引き継がせる相手は、相続人でも相続人以外の人や法人・団体でも問題ありません。

2.遺言書を遺さなかった場合どうなる?

生前に遺言書を遺す方とそうでない方がいらっしゃいます。

身近な人が亡くなった時に必要となる手続きは、遺言書がある場合と無い場合で、どのような違いがあるのでしょうか。

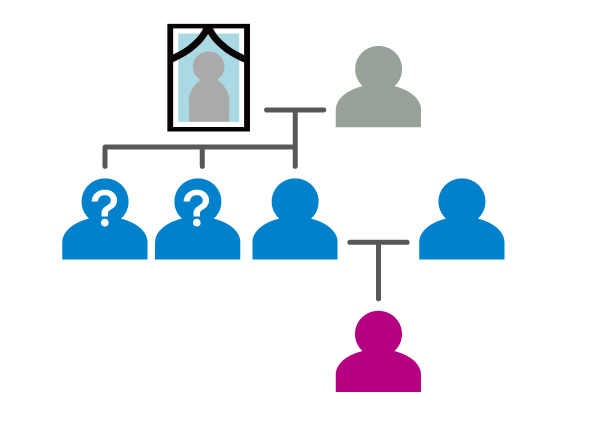

被相続人(亡くなられた人)が遺言書を作成することなく死亡した場合、被相続人が持っていた権利や義務は、相続開始時点(亡くなられた時点)で、「法定相続」されます。

法定相続では、遺産(財産及び債務)を引き継ぐ人やその割合が、「法定相続人」・「法定相続割合」として民法で定められています。

勿論、法定相続人全員で遺産の分け方を話し合い、その内容通りに分けることも可能です(遺産分割)。

これに対し、遺産の分配方法を記載した遺言書がある場合、遺言書の内容に沿う形で遺産が承継されます。

3.「生前贈与」や「死因贈与」との比較

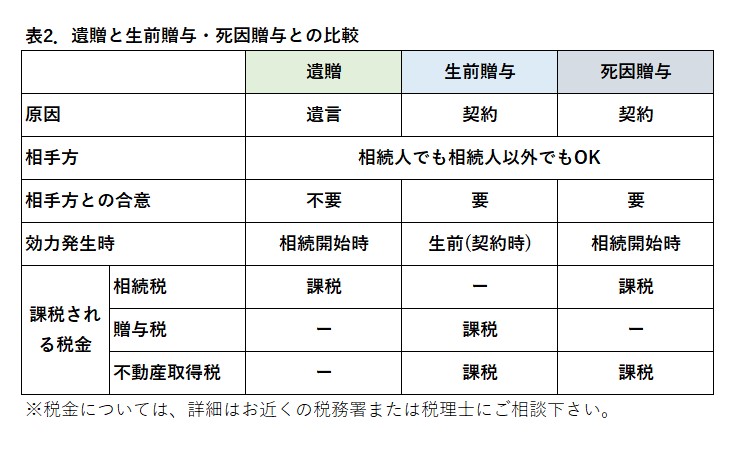

贈与という言葉を含む法律行為には、「生前贈与」や「死因贈与」があります。

生前贈与や死因贈与は、民法で定められた「契約」によって行う法律行為です。

そのため、贈与する相手との合意が必要です。

口答でも有効とされていますが、実務上は、契約書を作成します。

生前贈与は、自身が生存している間に贈与し、死因贈与は、自身の死亡を条件として贈与します。

課税される税金としては、遺贈と死因贈与に相続税が課税され、生前贈与には贈与税が課税されます。

また贈与する対象が不動産であった場合、生前贈与と死因贈与では、贈与を受ける人に不動産取得税が課税されます。

4.遺贈の種類

遺贈には、「特定遺贈」と「包括遺贈」があります。

特定遺贈とは、遺言書で特定の財産を指定して渡すことです。

また、包括遺贈とは、渡す財産を指定せず「全財産」や「財産の3分の1」など割合を指定して遺産を包括的に渡すことです。

民法964条

「遺言者は、包括又は特定の名義で、その財産の全部又は一部を処分することができる。」

特定遺贈の場合、遺言書で指定された特定の財産だけが引き継がれます。

遺言書作成後に遺言者が対象財産を処分した場合、その条項部分は無効となり、受遺者(相続させるまたは遺贈するとされた相手方)は財産を受け取ることができなくなります。

また、受遺者が既に相続放棄をしていても指定された財産を受け取ることができます。

これに対し、包括遺贈の場合、受遺者(遺言で遺産を承継する人)は相続人と同じ立場となり、負債等のマイナスの財産も引き継ぐことになります。

5.遺贈をする方法

遺贈をするには、生前に遺言を遺すことが必要です。受遺者(遺言により財産をもらう人)の合意は必要なく、遺言者の一方的な意思表示による単独行為で効力が生じます。

但し、遺言書を有効なものとするためには、原則15歳以上の意思能力を持つ者が、民法に定められた方式に従って作成することが必要です。

民法では、遺言の「普通の方式」として

➀自筆証書

②公正証書

③秘密証書

またその他に「特別の方式」が定められています。

「特別の方式」は、生命の危機が迫っているような状態で作成する遺言が一例でありますが、ここでは詳しく触れません。

民法967条

遺言は、自筆証書、公正証書または秘密証書によってしなければならない。ただし、特別の方式によることを許す場合は、この限りでない。

6.「遺留分」の侵害に注意!

遺言者が遺言書を作成する時、また受遺者が遺贈を受ける時、注意しなければならないのは、「遺留分」です。

遺留分は、兄弟姉妹以外の法定相続人に認められた「最低限度の遺産割合」のことです。

民法第1042条

「兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

1 直系尊属のみが相続人である場合 3分の1

2 前号に掲げる場合以外の場合 2分の1

例えば、相続人がお子様二人(A・B)の場合、Aの遺留分は

「法定相続分1/2×遺留分割合1/2=1/4」となります。

「兄弟姉妹以外の相続人」には、直系卑属(子など)、直系尊属(親など)及び配偶者が該当します。

これらの法定相続人がいる場合、遺留分を侵害する遺贈が行われると、遺留分を侵害された法定相続人から受遺者に対し「遺留分侵害額請求」が為される可能性があります。

遺留分侵害額請求が為されることによるトラブルを防ぐため、遺言者ができる対策の

例として以下が挙げられます。

対策例

・遺留分権利者の遺留分を侵害しない分配方法を指定する

・遺留分権利者に、遺留分相当額の遺産を相続させる

・受遺者を生命保険金の受取人に指定し、万が一遺留分侵害額請求を受けた場合には、

受け取った保険金から支払えるようにしておく

7.遺贈の承認・放棄

受遺者は、遺言者の死亡後いつでも、遺贈の放棄ができます。

前述のように、遺贈を受ける受遺者として有効な遺言書に記載された人は、包括遺贈でマイナスの財産を承継することになってしまったり、遺留分侵害額請求を受けることになってしまったり、といったリスクを検討する必要があります。

検討の結果、遺贈を承認することも、放棄することもできます。

但し、包括遺贈を放棄または限定承認する場合は、通常の相続の場合と同様に、原則として、遺贈されたことを知ってから3か月以内に、家庭裁判所に対して遺贈の放棄または限定承認の申述をしなければなりません。

一方で、法定相続人等の遺贈義務者としては、受遺者が遺贈を受けるか放棄するかが明らかでない期間は、遺産分割協議を進めることも難しい状況となります。

そのため、遺贈義務者は、受遺者に対し遺贈を承認するか放棄するかを決めるよう、相当の期間を定めて催告することができます。

受遺者が期間内に意思表示をしなかった場合は承認したものとみなされます。

また、遺贈の承認や放棄は、撤回することはできませんので、慎重な判断が必要となります。

8.まとめ

遺言を書いて遺贈をしたいとお考えの場合、ご自身が亡くなった後のトラブルを未然に防ぐためには、前述のような注意点を踏まえた遺言書を作成することが重要です。

また、自分が受遺者であることが判明した場合、まずその遺贈を受けるか否かについて慎重な判断が必要です。承認された遺贈の対象が、不動産や預貯金・有価証券等の金融資産の場合、不動産登記申請や金融資産の相続手続などが必要となります。

弊所では、税理士事務所とも連携し業務を行っておりますので、お困りごとがございましたらご相談ください。

金融機関を退職後育児に専念していたが、子育てが一段落し、人生の先輩であるご高齢の方々のお手伝いがしたいという思いから、相続の業務に携わることに。別の事務所で4年間の実務経験を積み、令和元年11月リーガル・フェイスへ入社。趣味は庭先の花々を見ながらの住宅街ウォーキング・花の世話・テニス・卓球・ドライブ・住宅の間取りを考えること。好きな食べ物はナッツとチョコとチーズケーキ。