こんにちは。

リーガルフェイスです。

相続が生じると様々なことをやらなければなりません。

思いつく限りでもたくさんあります。

今回は相続による財産(遺産)承継について一般的な内容をお伝えいたします。

ここでは、財産(遺産)関係の相続による承継についてご紹介いたしますが、

相続手続きについてやらなければならないことを知りたい方は一覧にしたこちらのコラムをご参照ください。

目次

【前編】

【後編※こちらは別コラムにてご紹介】

5 相続の承認と放棄

6 遺産分割協議

7 相続財産の名義変更等

8 最後に

1 相続とは

そもそも相続とはいったい何でしょうか?

いつ、どこで、誰が、何を、どうする(どうなる)のでしょうか?

民法には何と書いてあるかを見てみましょう。

<いつ>

882条「相続は、死亡によって開始する。」とあります。

相続とは人が死亡した(亡くなった)時点で始まるということです。

昔は隠居を原因とした生前に始まる相続もありましたが、現代では死亡したときのみ相続が始まります。

そのため、長年行方不明というだけでは相続は始まりません。

それでは、困ってしまうこともありますので、失踪宣告という制度を使い法律上「死亡」したものとみなして相続を開始させることもあります。

<どこで>

883条「相続は、被相続人の住所において開始する。」とあります。

相続は亡くなった方(これ以後、「被相続人」といいいますね。)の最後の住所地において開始します。

これは、どの裁判所や税務署が手続きの管轄となるのかの基準になります。

<誰が><何を><どうする(どうなる)>

民法896条「相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。」とあります。

つまり、相続人は、被相続人が残した全ての財産(権利義務と書かれているように、不動産・お金等のプラスの財産だけでなく借金などのマイナス財産も含みます)を、何の手続きもすることもなく原則として全て引き継ぐことになります。

ここで相続人とは被相続人の財産(遺産)を相続する権利を持つ人を指します。

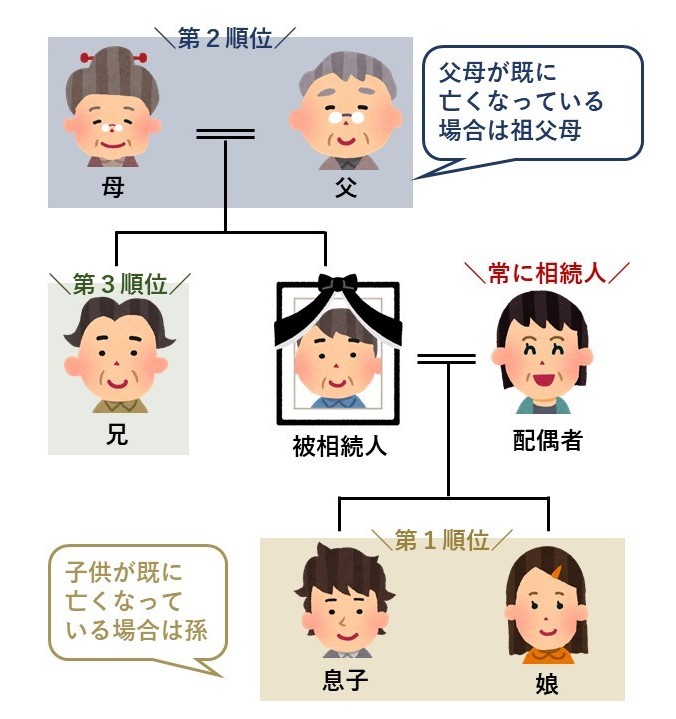

民法では相続人となり得る人を

①「配偶者」

②「子」(第一順位)

③「直系尊属」(第二順位)

④「兄弟姉妹」(第三順位)と定めています。

①「配偶者」は常に相続人となりますが、他は②「子」(第一順位)、③「直系尊属」(第二順位)、④「兄弟姉妹」(第三順位)の順位で相続人となり、上位の相続順位の人がいると下位の人は相続人とはなりません。

この民法で定められた相続人となる人を法定相続人といいます。

※民法887条、889条、890条、898条、899条、900条あたりに規定されておりますが、長くなるので引用することはここではやめておきます。

2 法定相続人の調査・確定

法定相続人が誰であるかを把握することは、相続手続きを進めるための最も基本事項であり最重要事項です。

また、法定相続人が誰であるかにより法定相続分も異なります。

法定相続分とは、法定相続人が複数人いる場合に、各法定相続人が相続財産(遺産)全体に対して持つ権利義務の割合です。

法定相続分については、こちらのコラム「相続開始時における法定相続分について 」をご参照ください。

遺産分割手続きが終わるまでは、個々の財産(遺産)はこの法定相続分で法定相続人全員で共有されることになります。

そのため、法定相続人が誰であるかを必ず調査し、確定する必要があります。

法定相続人を調査するためには、まず被相続人の生まれてから亡くなるまでの戸籍・除籍・改製原戸籍を全て集めることから始めます。

この集め方については、コラム「出生から死亡までの戸籍の集め方【戸籍の広域交付制度も解説】」をご参照ください。

なお、集める戸籍は第一順位の相続より第二順位の相続、第二順位の相続より第三順位の相続の方が多くなります。

また、相続が複数回発生していると法定相続人が膨大な人数となり、それはそれはもう膨大な量の戸籍を集めることが必要となるため、当然時間と費用も膨大となります。

相続手続きはお早めに。

3 相続財産(遺産)の調査・確定

先述したように、相続人は被相続人が残した全財産(お金等のプラスの財産だけでなく、借金などのマイナス財産も含む)を、何の手続きもすることもなく原則として全て引き継ぐことになります。

また、相続財産の額によっては相続税の申告納税も必要となり、この納税を忘れてしまうと懈怠税、重加算税を課されるなど、あとで恐ろしい目に逢うことになります。

借金などマイナス財産が多い場合には相続放棄をする必要も出てきます。

そのため、被相続人がどのようなプラス財産とマイナス財産を持っていたのか相続財産(遺産)を調査し確定することが重要となります。

この主な財産の調査の方法は以下が考えられます。

◆不動産

① 書類を探す

・権利証(登記済権利証、登記識別情報通知)

・登記完了証

・固定資産税の納税通知書

② 不動産所在地の市区町村役場で取得する書類

・名寄帳

名寄帳はその市区町村内で被相続人が所有する全不動産が載っています。

納税通知書には通常記載されていない私道など固定資産税が非課税の不動産も記載されます。

相続財産から漏らしてしまうことが多いので必ず取りましょう。

・固定資産評価証明書

固定資産評価証明書には土地・建物の市区町村における評価額が記載されています。

この金額は、相続登記の登録免許税の算定、相続税における建物の評価として使用します。

③ 法務局で取得する書類

・登記事項証明書

登記事項証明書には、不動産の所在地、地目、面積、誰が所有しているか、担保権が付いているかが記載されていいます。

名寄帳に記載された不動産全てを取りましょう。

・所有不動産記録証明(令和8年2月2日以降)

令和8年2月2日以降のお話になりますが、法務局に被相続人が登記簿上の所有者として記録されている不動産を一覧的にリスト化し証明してもらう所有不動産記録証明をを取りましょう。

この詳細については、こちらのコラム「【新制度】所有不動産記録証明制度とは?」をご参照ください。

④ 税務署が公表している土地の路線価を調べる

路線価は相続税の土地の評価として使用します。

◆預貯金

① 被相続人が利用していた銀行等金融機関を把握する必要がある

その方法は次の方法が考えられます。

・通帳を探す。

・取引明細・取引履歴などの郵便物を探す。

・パソコンやスマートフォンのメール「ブックマーク(お気に入り)」や閲覧履歴を探す。

・住所や仕事場近くで使っていたと予想できる銀行、信用金庫等に残高証明を請求する。

② 金融機関を把握できた後、残高証明書を金融機関に請求する

相続手続きにおいては、相続開始時の残高が相続財産(遺産)となりますので、相続開始時(死亡日)の残高の証明書も取得しましょう。

※ネット銀行ではパソコンやスマートフォンだけでやり取りすることが多いです。

その場合パソコンやスマートフォンのロックを解除できなければその存在自体を把握できなくなりますので、相続開始前にこれらをお持ちかどうかについてお話合いをしておくことをお勧めいたします。(なお、税務署はしっかり把握してますので、相続財産から漏らしても相続税は課してきますのでご注意を)

◆株式等有価証券

① 被相続人が株式等の取引をしていたかを調べる方法

・通帳に「配当金」の振り込みがないか確認する。

・会社からの株主総会招集通知等の郵便物を探す。

・証券会社からの年間取引報告等の郵便物を探す。

・パソコンやスマートフォン内のメール等を探す。

② 会社や証券会社に問い合わせる

①で見つかった場合、その会社や証券会社に問い合わせることになります。

③ ①のものが何も見つからない場合

証券保管振替機構(通称ほふり)に開示請求を行う事で、証券会社等に口座を持っていたかを調べることができます。

そのうえで、証券会社に照会をかけることにより、証券取引所に上場している株式(上場株式)であればどの株式を持っていたかを調べることができます。

※証券取引所に上場していない株式(非上場株式)を保有していることもあります。

これはほふりや証券会社で調べることができないため、心当たりがある会社に株式保有の有無を直接問い合わせるしか方法がありません。

被相続人が会社経営者であった場合や親・友人が会社を経営している場合などには保有している可能性が低くはないと思われます。

※上場会社の株式評価は取引所による市場価格によるため明確ですが、非上場株式の評価は複数の方法があり算定が難しいです。

また想定外の相続税が発生する可能性がありますのでご注意ください。可能であれば生前に対策しておくことが有益なこともあります。

その他についてはこちらのコラム「株式の相続について財産調査から売却までの手続きを解説! 」ご参照ください。

◆債務

債務とは住宅ローンやキャッシングサービスなどによる被相続人の借金等のことです。

相続放棄をするかどうかを判断するためにこれこそ速やかに調査しなければなりません(相続の放棄は3か月以内ですので、債務があることが予想されるときは相続開始後すぐに調査した方が良いでしょう)。

債務の存否の確認方法

A 金銭消費貸借契約書、保証契約書、督促状などを探す。

B 不動産登記簿に抵当権設定登記や差押えの登記が入っていないかを確認する。

C 信用情報機関(全国銀行協会、CIC、JICC)に照会をかける。

全国銀行協会では、銀行系のもの、CICでは、クレジット会社系のもの、JICCでは、消費者金融会社系のものを調査できます。

◆その他

ほかにもポイントサービス、暗号資産(ビットコイン等)、デジタル遺産(SNSのアカウント等)など色々考えられますが、これはいつか別で取り上げられたら良いなと思っています。

4 遺言書の有無の調査

被相続人が遺言書を残していた場合には、その遺言書の内容が優先することになります。

そのため、遺言書の有無を調べることも必要となることがあります。遺言には主に自筆証書遺言と公正証書遺言が使われます。

◆自筆証書遺言

自筆証書遺言とは、遺言を作成する人が、全文(添付する財産目録を除きます)を自筆で書く遺言書です。この遺言書の存否は次のように確認します。

①箪笥、書斎、金庫、仏壇などを探す

②法務局での遺言書の保管の有無を確認

※自筆証書遺言で法務局に保管されていないものは家庭裁判所に検認を受けることが必要となります。検認手続きの詳細については、こちらのコラム「遺言書が見つかったらどうする? 検認の流れと必要書類 」にて詳しくご紹介しております。

◆公正証書遺言

公正証書遺言とは、遺言を作成する人が、公証人1名と証人2名の前で、遺言の内容を口頭で告げ、公証人が文章にまとめるなど公証人役場で作成する遺言書です。

公正証書遺言の存否は、平成元年以降に作成された遺言公正証書であれば、全国どこの公証人役場で検索してもらうことができます。

最後に

以上が相続(遺産の承継)の調査についてお伝えいたしました。

後編は相続の承認と放棄、遺産分割協議、相続財産の名義変更等についてお伝えいたします。

お楽しみに!

四年制大学の法学部在籍時に、友人と一緒に司法書士資格の勉強を始める。大学を卒業した年に見事合格を果たした後、司法書士事務所へ入所し、商業登記を中心に経験を積む。その後、30歳を迎えることを機に一般企業の法務部へ転職。10年ほど司法書士業界を離れていたが、数年前に再び司法書士業界へ。そして幅広い業務経験を積むため、2022年リーガル・フェイスへ入所する。休日は2児の父として趣味の料理を振る舞う。得意料理はグラタン、好きな食べ物はラーメンと焼肉。