こんにちは。リーガル・フェイスです。

今回は特別受益の概念やその対象になるものとならないもの、

特別受益の計算方法についてご紹介したいと思います。

目次

1.特別受益とは何か?

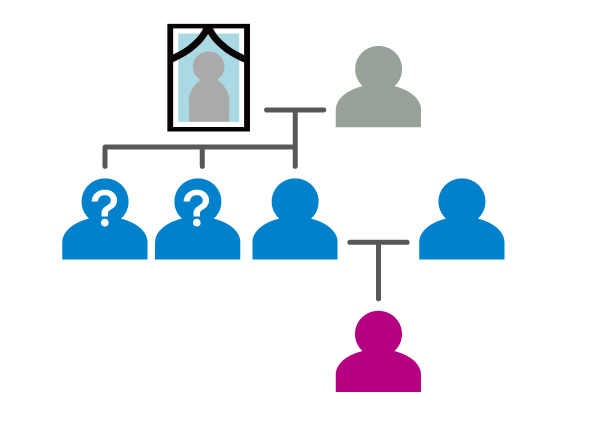

特別受益とは一部の相続人だけが被相続人から死因贈与、遺贈、

生前贈与で受け取った利益のことをいいます。

被相続人の財産を相続人の間で分ける遺産分割では、大変重要な意味を持つ

民法の規定であり、特別受益について正しく理解し、配慮したうえで

遺産分割を行わなければなりません。

2 .特別受益の対象になるもの、対象にならないものについて

下記のような生計の基礎として役立つような、

ある程度まとまった相当額の贈与が行われた場合、

原則として特別受益に該当するものと考えられます。

①不動産贈与

②結婚等のための贈与

③相続税の節税対策の生前贈与

④事業資金等の贈与

一方で下記のような場合については原則として特別受益に

該当しないものと考えられます。

①共同相続人の一人又は一部の者が受取人とされる生命保険

②死亡退職金

③学資

④婚資

もっとも特別受益に該当するかどうかは、被相続人の生前の資産及び生活状況、

家庭状況、社会的地位等に照らして通常の扶養義務の範囲内の支出として

認められるかどうかを検討して個別に判断されることになります。

3.特別受益の計算方法

特別受益がある場合の相続分の計算方法は次のとおりになります。

【特別受益を受けた人の相続分の計算方法】

(相続財産+特別受益)×法定相続分−特別受益=相続分

【特別受益を受けていない人の相続分の計算方法】

(相続財産+特別受益)×法定相続分=相続分

3-1.具体例

相続財産が1,000万円 相続人が妻・娘の2人で

特別受益が生じているケースについて考えてみましょう。

相続人の一人である娘が婚姻のための贈与として300万円の援助を

被相続人である父から受けていた場合、300万円の特別受益があったと

考えることができます。

この場合、相続財産は本来の1,000万円に300万円を加算し、

相続財産は1,300万円と考えます。

このような計算上の扱いを「特別受益の持戻し」と呼び、

この場合、妻の相続分は1,300万円に2分の1を乗じて650万円になり、

娘の相続分は1,300万円に2分の1を乗じた後、特別受益である300万円を

差し引いて350万円となります。

4.まとめ

今回は特別受益の定義や遺産分割における重要性、計算方法、

対象になるもの対象にならないものについてご紹介させていただきました。

特別受益に関して具体的な事情を考慮し特別受益に該当するか否かを

判断することが多くなってきています。

リーガル・フェイスでは、ご相続に関する無料相談を行なっておりますので

お気軽にお問い合わせください。