こんにちは。

リーガル・フェイスの士業コラムをご覧いただきましてありがとうございます。

今回は、高齢となった家族の為に預金を引き出すにはどのような方法があるのかをお話ししようと思います。

目次

1.はじめに

2022年、日本の65歳以上の高齢者人口は3627万人(総人口の29.1%)となっており、2040年にはその割合が35.3%になると推計されております。(総務省統計局)

また、それに伴い認知症患者数も急増しており、その数は2020年時点で631万人、2050年には1000万人を超えると推計されております。(厚生労働省)

そのような高齢化社会の中、私たちの身近な問題としてあがってくるのが高齢者の財産管理です。

「親の預金を子供が引き出しできるの?」「生活費や介護費用が引き出しできないと困る・・・」そのような不安をお持ちの方もたくさんいらっしゃると思います。

高齢者や認知症患者の方が預金者の場合、その家族が預金を引き出すにはどうすればいいかについてお話しさせていただきます。

2.預金を引き出す方法

①代理人カードの発行

家族の方をキャッシュカード取引の代理人として選任し、その代理人に普通預金のATM取引(主に出金)を行っていただく制度です。

ほとんどの金融機関で対応している制度となり、本人と生計を同じくする家族が銀行窓口で手続きをすることで、家族が預金を引き出すための代理人カードが発行できます。

【注意点】

本人の意思能力がある状態を前提として、本人の利用と並行して家族(代理人)が利用できるものとなります。すでに本人が認知症である場合には発行手続きができませんし、発行した後に認知症になった場合も継続利用ができなくなります。

②代理人の登録

代理人カードと似た仕組みとして、「代理人登録」(「代理人届」「代理人選任届」「代理人サービス」など、銀行によって名称が異なります)という制度があります。

銀行の代理人登録とは、預金者本人が事前に申し込みをすることで、自身が銀行窓口やATMへ足を運ぶことができなくなった時に、本人に代わって代理人が預金の引き出し等の財産管理を行なう事ができる制度となります。

代理人登録後も預金者本人が口座を利用する事ができます。

【注意点】

・取り扱っている銀行が限られており、かつその内容(代理人が取引できる範囲・指定可能な代理人の範囲等)も銀行によって異なります。

・本人の意思能力がある状態を前提として、本人と代理人(となる人)が銀行窓口で

届け出をする必要があります。

・代理人登録後、本人が認知症となり著しく判断能力が低下した場合、銀行が口座取引の範囲を大幅に制限することがあります。

③全国銀行協会の指針に基づく引き出し

2021年2月18日、全国銀行協会から高齢者との金融取引やその親族との代理等についての考え方が発表されました。

緊急の場合の特例として、以下の要件を満たす場合に限り、家族による預金引き出しを可能とする内容となっております。

(要件①)本人が判断能力を喪失している(認知症等の診断を受けている)こと

本人との面談(対面もしくはオンラインツールを活用した面談)や診断書の提出、担当医からのヒアリングなどが必要となるケースがあります。

(要件②)引き出す預金の利用目的が本人の為であること

本指針において、「本人の利益に適合することが明らかである場合に限り、依頼に応じる」との記載がされています。

具体的には、医療費や介護施設の請求書、生活費(家賃や公共料金など)の支払いの根拠となる資料の提出が求められる事になります。

【注意点】

・この指針は全国銀行協会が各銀行の参考となるよう取りまとめたものとなりますので、すべての銀行で一律の対応をするとは限りません。上記の要件を満たしていたとしても、各銀行の判断によっては預金引き出しができないケースも考えられるでしょう。

銀行によって、上記要件以外にも預金者本人と依頼人との関係性、対象預金の範囲、金額や回数の上限設定、出金方法などにも条件や制限がかかることが想定されます。

・あくまで緊急的・限定的な場合での引き出し方法となりますので、この方法で親族が永続的に預金管理を行うことは想定されておりません。認知症高齢者との取引はあくまで成年後見制度の利用が原則とされています。

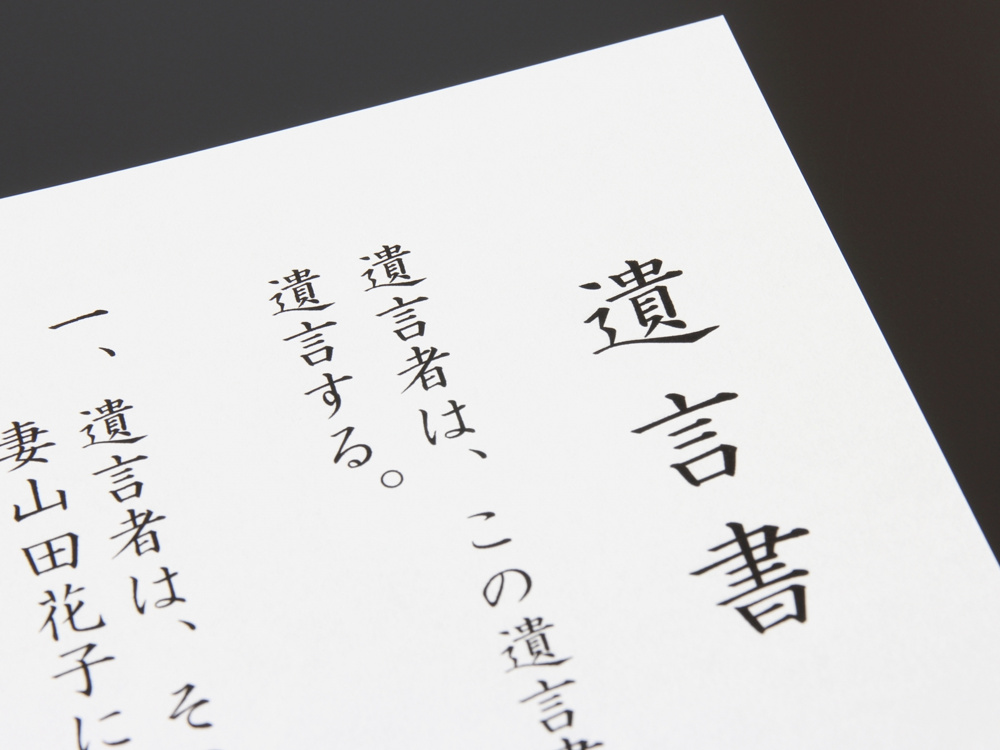

④成年後見制度の利用

「代理人の登録」や「代理人カード」の発行は、預金者本人の判断能力があることが前提となっておりますが、実際に判断能力が低下し認知症の診断されている場合の基本的な対応策としては上述の通り成年後見制度の利用があげられます。

成年後見制度とは、認知症などの理由で判断能力の不十分な方に対して,不動産や預貯金などの財産管理,介護サービスや施設所に関する契約,遺産分割協議などの場面で保護・支援する制度です。

家庭裁判所にて成年後見人が選任されると、預金引き出しや定期預金の解約などの銀行取引を成年後見人が法定代理人として手続き可能となります。

一方で、費用面や積極的な資産運用ができないことなどのデメリットがある事には注意しておきましょう。

詳しくはこちら→「成年後見制度について」

⑤家族信託の利用

家族信託とは、預金者本人(親)が信頼できる家族(子)に対して、自分の保有する財産を信託財産として管理・運用などをする権利を与えておくことのできる制度です。

銀行預金を信託財産とする場合、親の口座から信託口(しんたくぐち)口座に現金を移し、以降は子が信託契約の内容に従ってその資金を使用(管理・運用)していく事が可能となります。

【注意点】

・銀行によって信託口口座を開設する条件や内容が異なるので、家族信託を検討する際は事前に預金口座を有している銀行に確認をとる必要があります

・親(任す方)と子(任される方)の間の信託契約を締結する必要があるので、判断能力が低下している場合は家族信託の利用が困難となります。

詳しくはこちら→「民事信託とは?メリット・デメリット解説します!」

3.まとめ

さて、今回は高齢者や認知症となった家族の預金の引き出し方法についてまとめました。

「代理人カードの発行」「代理人の登録」「家族信託」については判断能力のある状態でないと利用できず、「全国銀行協会の指針に基づく引き出し」は利用条件があることに注意が必要です。

本人の判断能力の有無によって選択できうる制度が限定されてしまう事から、早いタイミングでの検討・対策が非常に重要です。

それぞれの制度によって特徴や使い勝手の良し悪しが異なりますが、本コラムが自身や家族の状況に応じてどの制度を利用(併用)するべきかを検討する際の一助となれば幸いです。

大学(法学部)を卒業後、リーガル・フェイスへ入所。そこから14年間、補助者として不動産売買に伴う登記をメインとして業務に邁進し、2021年より相続・商業課へ異動。ただ「こなす」のではなく、自分だけの「付加価値」を付けながら一人ひとりのお客様へ最善のサービスを提供できるよう、新たな環境で日々勉強中。趣味はランニング、好きな食べ物は唐揚げと夏野菜(ナス、トマト、オクラなど)。